Инспекция МНС Республики Беларусь по Центральному району г. Гомеля информирует : налогообложение подоходным налогом с физических лиц по ставке в размере 25%. С 1 января 2024г. на основании пункта 8 статьи 214 Налогового кодекса Республики Беларусь ставка подоходного налога установлена в размере 25 процентов в отношении совокупности доходов, подлежащих налогообложению по ставке подоходного налога, установленной пунктом 1 статьи 214 Налогового кодекса Республики Беларусь и полученных физическими лицами от источников в Республике Беларусь в виде дивидендов, по трудовым договорам, а также по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг и создание объектов интеллектуальной собственности, в размере, превысившем за 2024 год 200 000,00 рублей.

индивидуальные предприниматели, у которых доходы в 2024 году превысят 500 тысяч рублей, начиная с 2025 года вправе продолжить предпринимательскую деятельность, только в статусе “коммерческой организации”.

Уважаемые граждане!

Инспекция Министерства по налогам и сборам по Центральному району г. Гомеля информирует.

Инспекция МНС по Центральному району г. Гомеля информирует.

Протокол о внесении изменений в Договор о Евразийском

экономическом союзе от 29 мая 2014 года в части определения порядка

взимания косвенных налогов при оказании услуг в электронной форме,

подписанный 9 декабря 2022 г. (далее – Протокол) вступил в силу 4 марта

2024 г. и его положения начинают применяться с 1 апреля 2024 г.

Под услугами в электронной форме согласно абзацу пятому статьи 1

Протокола понимаются услуги, которые оказаны через информационно-телекоммуникационную сеть (сеть электросвязи), в том числе через сеть

Интернет, оказание которых невозможно без использования

информационных технологий.

Перечень услуг в электронной форме утвержден Решением Совета

Евразийской экономической комиссии от 27.09.2023 № 97, которое также

применяется с 1 апреля 2024 г.

Из положений Протокола следует, что при оказании услуг в

электронной форме субъектом хозяйствования одного государства-члена

Евразийского экономического союза (далее – ЕАЭС) покупателю другого

государства-члена ЕАЭС налог на добавленную стоимость (далее – НДС)

взимается в государстве-члене ЕАЭС, в котором осуществляет

деятельность покупатель таких услуг.

Критерии определения места осуществления деятельности

покупателя услуг в электронной форме (места реализации услуг)

установлены разделом III Порядка взимания НДС при оказании услуг в

электронной форме, являющегося приложением к Протоколу (далее –

Порядок).

В целях обеспечения уплаты НДС пунктами 9 и 10 Порядка

закреплена обязанность продавца государства-члена ЕАЭС,

оказывающего услуги в электронной форме покупателю, местом

реализации которых признается территория другого государства-члена

ЕАЭС, встать на учет в налоговом органе этого другого государства-члена

Инспекция напоминает о необходимости уплаты плательщиками-организациями авансовых платежей по транспортному налогу не позднее 22-го числа третьего месяца квартала, за который исчисляется авансовый платеж. Доплата транспортного налога по итогам налогового периода производится не позднее 22 февраля года, следующего за текущим налоговым периодом. Таким образом, организации не позднее 22.03.2024 должны уплатить авансовый платеж по транспортному налогу за 1 квартал 2024 года в соответствии с пунктом 4 статьи 307-8 Налогового кодекса Республики Беларусь (далее – НК).

В соответствии с пунктом 1-1 статьи 307 НК по транспортным средствам, с года выпуска которых прошло не более трех лет, включенным в перечень транспортных средств повышенной комфортности, определяемый Советом Министров Республики Беларусь (далее – транспортные средства повышенной комфортности), транспортный налог, включая авансовые платежи, исчисляется по ставкам, увеличенным в десять раз.

В 2024 году положения пункта 1-1 статьи 307-7 НК распространяются на транспортные средства с годом выпуска 2022, 2023, 2024г.г.

Таким образом, при наличии у организации по состоянию на

01.01.2024 транспортных средств повышенной комфортности,

признаваемых объектом налогообложения транспортным налогом, необходимо по сроку не позднее 22.03.2024 исчислить и уплатить авансовый платеж по транспортному налогу за первый квартал 2024 года в размере одной четвертой годовой ставки транспортного налога, увеличенной в десять раз.

В аналогичном порядке производится исчисление и уплата

авансовых платежей по транспортному налогу по транспортным

средствам повышенной комфортности за второй и третий кварталы по

сроку не позднее 24.06.2024 и 23.09.2024 при условии наличия у

организации таких транспортных средств по состоянию на 1 апреля

2024 г. и 1 июля 2024 г. соответственно.

Перечень транспортных средств повышенной комфортности, в настоящее время находится на согласовании:

| Марка транспортного средства | Модель (версия) транспортного средства, не зависимо от технических характеристик и комплектации |

| 1. Audi | A8*, Q8*, R8*, RS6*, RS7*, RSQ8*, S8*, SQ8* |

| 2. AstonMartin | Весь модельный ряд |

| 3. Aurus | Весь модельный ряд |

| 4. Bentley | Весь модельный ряд |

| 5. BMW | 7*, 8*, M5*, M6*, M7*, M8*, X6*, X7*, XM* |

| 6. Bugatti | Весь модельный ряд |

| 7. Cadillac | Escalade |

| 8. Ferrari | Весь модельный ряд |

| 9. Lamborghini | Весь модельный ряд |

| 10. LandRover | Range Rover Range Rover Sport |

| 11. Lexus | LC*, LS*, LX* |

| 12. Maserati | Весь модельный ряд |

| 13. McLaren | Весь модельный ряд |

| 14. Mercedes-Benz | AMG Е*, AMG S*, AMG SL*, AMG G*, AMG GT*, AMG GLE*, AMG GLS*, G*, GLE Coupe*, GLS*, S*, SL*, Maybach* |

| 15. Porsche | Весь модельный ряд |

| 16. Rolls-Royce | Весь модельный ряд |

| 17. Toyota | LandCruiser 300 Sequoia |

Инспекция Министерства по налогам и сборам Республики Беларусь по Центральному району г. Гомеля информирует.

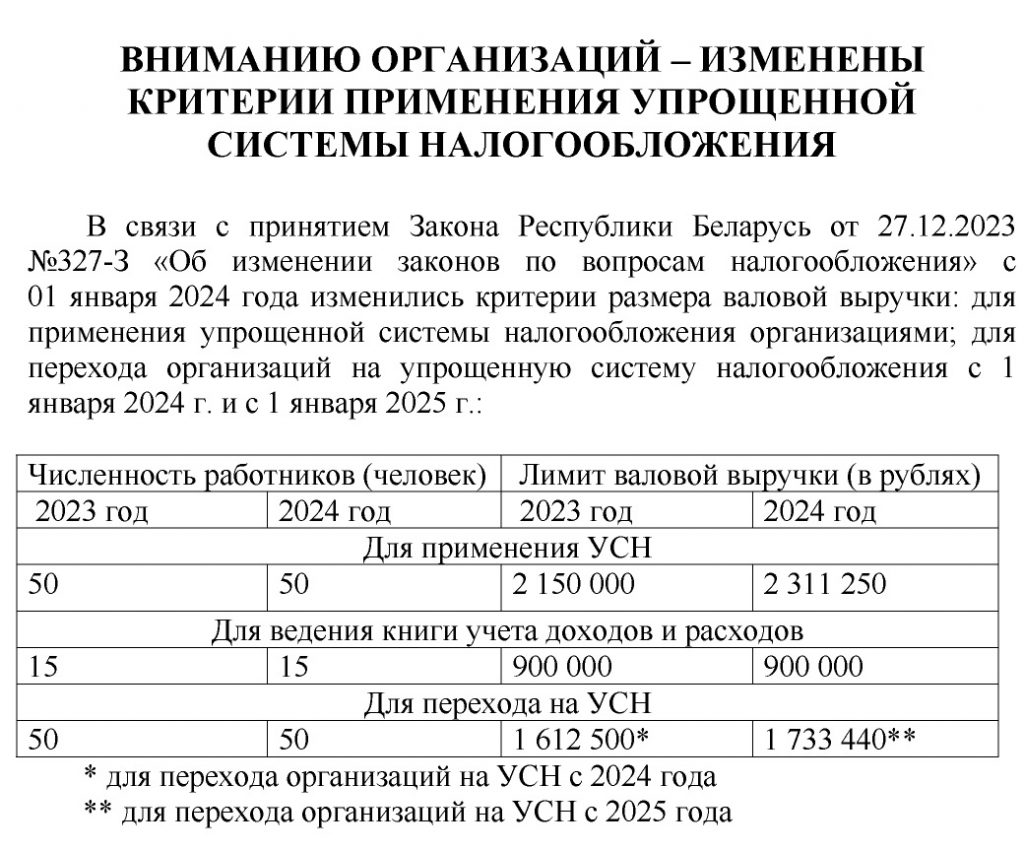

Законом от 27.12.2023 N 327-З “Об изменении законов по вопросам налогообложения” (далее – Закон N 327-З) внесены изменения и дополнения в Налоговый кодекс Республики Беларусь (далее – НК 2024).

С 2024 г. изменился подход к представлению в налоговые органы положения об учетной политике организаций. Вместо обязанности представлять его каждый год не позднее 31 марта года, следующего за отчетным, установлена обязанность представлять в налоговые органы только изменения и (или) дополнения в положение об учетной политике. Таким образом, если таких изменений и (или) дополнений у организации нет, то повторно представлять положение об учетной политике, которое организация уже подавала в налоговые органы ранее, в срок не позднее 31.03.2024 не требуется.

При внесении в учетную политику изменений и (или) дополнений представить их в налоговые органы необходимо не позднее 30 календарных дней со дня утверждения этих изменений и дополнений руководителем организации и (или) иным уполномоченным лицом (органом)(абз. 8 п. 6 ст. 1 Закона N 327-З, ч. 5 подп. 1.4.2 п. 1 ст. 22 НК-2024).

Также изменился срок для представления учетной политики вновь созданными организациям. Такие организации должны представить учетную политику в налоговый орган по месту постановки на учет не позднее 30 календарных дней с даты государственной регистрации (абз. 5 п. 6 ст. 1 Закона N 327-З, ч. 2 подп. 1.4.2 п. 1 ст. 22 НК-2024).

Кроме того, НК-2024 установлен срок представления учетной политики для организаций, которые:

– применяли УСН без ведения бухучета и решили его вести;

– перешли с УСН на иной особый режим налогообложения (общий порядок налогообложения).

Такая организация должна будет представить учетную политику в налоговую не позднее последнего числа месяца, с которого начала вести бухучет или применять иной особый режим налогообложения (общий порядок налогообложения) (абз. 6 п. 6 ст. 1 Закона N 327-З, ч. 3 подп. 1.4.2 п. 1 ст. 22 НК-2024).

Инспекция МНС по Центральному району г.Гомеля информирует

С 1 июля 2025 года вступает в силу Постановление Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 23.10.2023 № 712/19, в соответствии с которым на территории Республики расширяются случаи обязательного использования кассового оборудования и платежных терминалов.

Согласно изменениям использование данного оборудования становится обязательным при:

– осуществлении розничной торговли с использованием палаток, лотков и иных приспособлений, продаже товаров в поездах, объектах бытового обслуживания населения, расположенных в сельской местности, осуществлении торговли с доставкой товаров на дом операторами почтовой связи;

– выездном выполнении работ (оказании услуг), в том числе бытовых услуг на территории сельской местности;

– осуществлении автомобильных перевозок пассажиров в нерегулярном сообщении (за исключением автомобилей-такси);

– оказании услуг по приему заявлений о выдаче визы для въезда в государства с визовым режимом;

– приеме средств платежа с использованием автоматов в безналичном порядке; – выдаче платежного документа в электронном виде субъектами, использующими СКС.

Инспекция МНС по Центральному району г.Гомеля информирует

С 1 июля 2025 года вступает в силу Постановление Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 23.10.2023 № 712/19, в соответствии с которым на территории Республики расширяются случаи обязательного использования кассового оборудования и платежных терминалов

Инспекция МНС по Центральному району г.Гомеля сообщает

В связи с принятием постановления Совета Министров Республики Беларусь от 20.11.2023 № 791 с 29.11.2023 административная процедура «Внесение в электронный банк данных бланков документов и документов с определенной степенью защиты и печатной продукции сведений о реорганизации организации, адреса места нахождения книги (книг) замечаний и предложений, книги (книг) учета проверок» исключается из единого перечня административных процедур, осуществляемых в отношении субъектов хозяйствования, утвержденного постановлением Совета Министров Республики Беларусь от 24 сентября 2021 г. № 548.

Инспекция МНС по Центральному району г.Гомеля информирует:

Пунктами 3 и 4 статьи 244 Налогового кодекса Республики Беларусь (далее – НК) определено, что плательщики-организации не позднее 1 декабря 2023 года направляют в налоговые органы по месту постановки на учет уведомления о земельных участках (далее – уведомление) по установленным форматам в виде электронного документа и в порядке, утвержденном МНС.Справочно: форматы и порядок представления уведомлений установлены постановлением МНС от 31.03.2023 № 14 «Об установлении форматов электронных документов, представляемых в налоговые органы».

Инспекция Министерства по налогам и сборам Республики Беларусь

по Центральному району г.Гомеля напоминает

Плательщики обязаны в установленные сроки представлять декларации в налоговый орган по месту постановки на учет (подп. 1.4.1 ст. 22, п. 3 ст. 40 НК).

Сроки представления деклараций определяются НК при установлении каждого налога, сбора.

В случае, если последний день срока представления налоговой декларации приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день (ч. 7 ст. 4 НК).Срок представления налоговых деклараций 20.10.2023.

Уплата налогов физическими лицами при продаже

легковых автомобилей.

При продаже физическими лицами в течение календарного года более 2-х легковых автомобилей, с полученных доходов от продажи второго автомобиля подлежит к уплатите подоходный налог.

В целях своевременной уплаты суммы подоходного налога необходимо физическим лицам представить в налоговый орган налоговую декларацию (расчет) по подоходному налогу с физических лиц

Налоговая декларация (расчет) по подоходному налогу с физических лиц представляется не позднее 31 марта года, следующего за истекшим налоговым периодом.

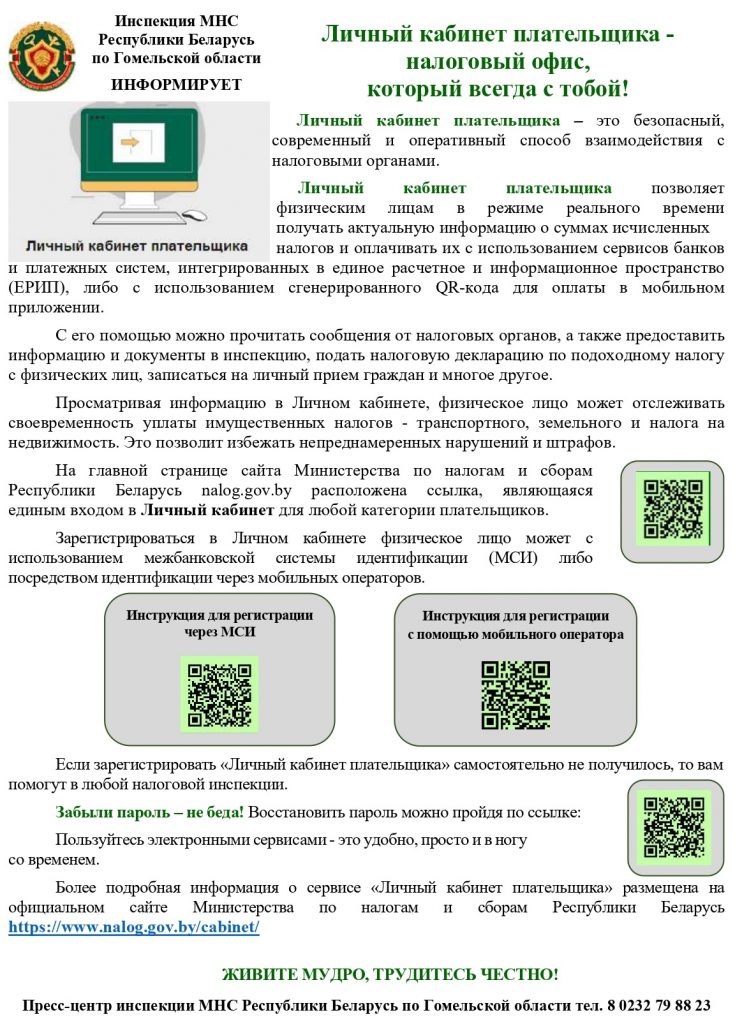

Налоговую декларацию можно представить в электронном виде через «Личный кабинет плательщика», по почте, лично в любой налоговой инспекции, независимо от места регистрации физического лица.

Срок уплаты подоходного налога физическими лицами, исчисленного на основании налоговой декларации, не позднее 1 июня года, следующего за отчетным налоговым периодом.

За непредставление в установленный срок налоговой декларации, не своевременную уплату подоходного налога, в соответствии со статьей 14.2, статьей 14.4 Кодекса Республики Беларусь об административных правонарушениях предусмотрена административная ответственность.

Инспекция Министерства по налогам и сборам

Республики Беларусь по Гомельской области

напоминает!

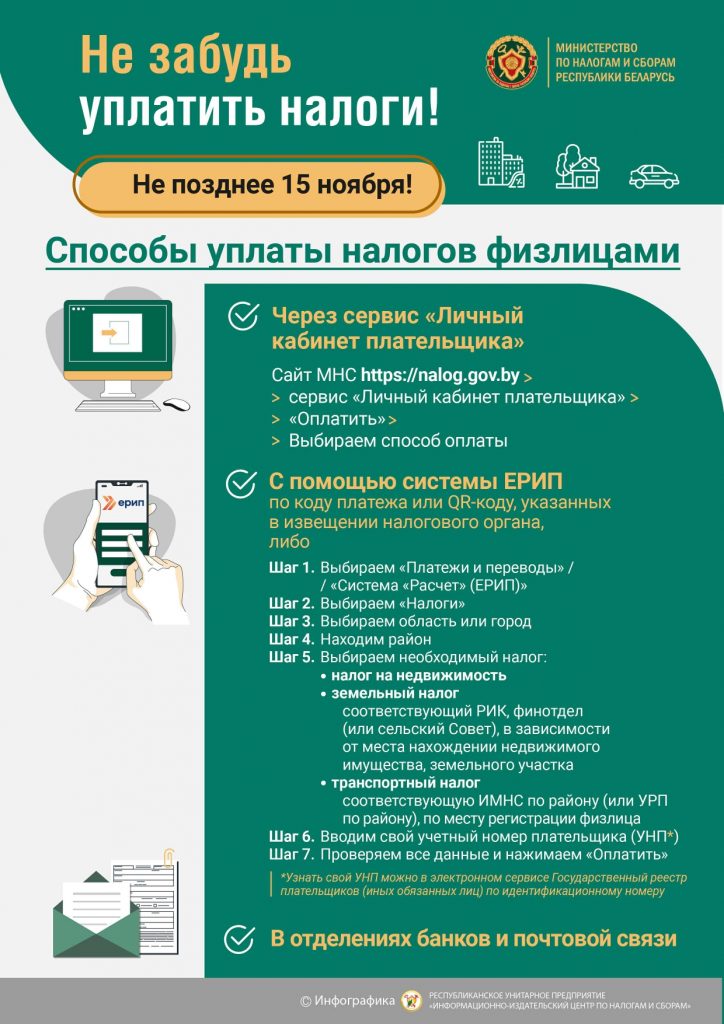

Граждане, имеющие во владении, собственности либо в пользовании жилые помещения в многоквартирных и (или) блокированных жилых домах, жилые дома, гаражи, дачи и иные строения, транспортные средства, а также земельные участки (в т.ч. взятые в аренду) являются плательщиками налога на недвижимость, транспортного налога, земельного налога и арендной платы за землю.

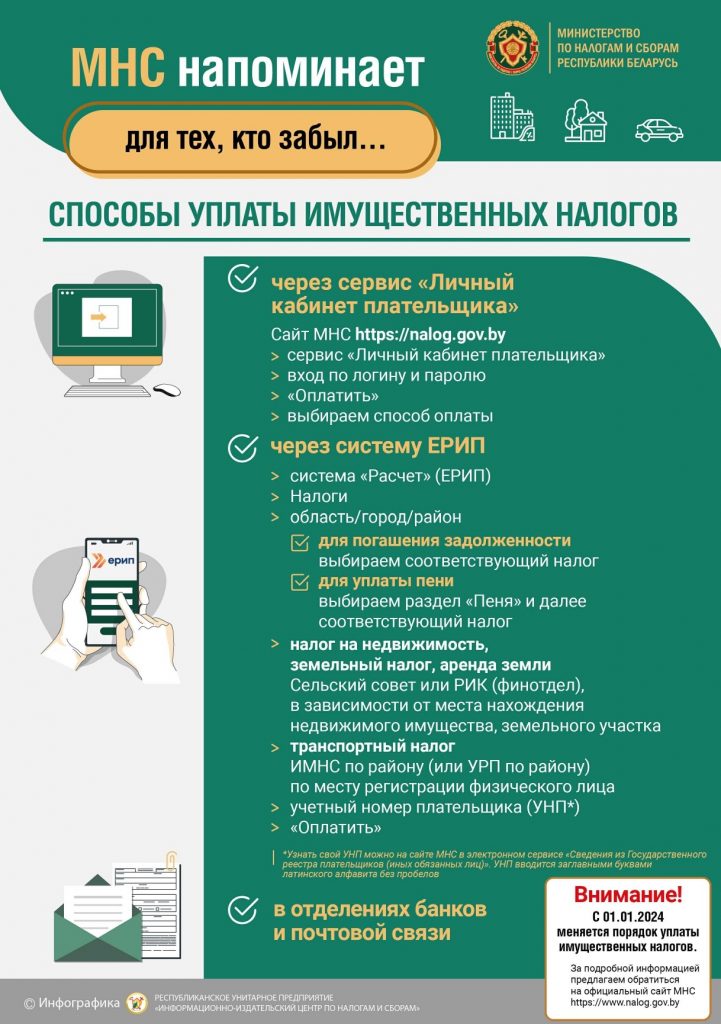

Оплату налогов можно произвести любым способом:

– посредствам интернет-банкинга, через систему ЕРИП, в том числе в Личном кабинете плательщика на сайте МНС;

– через инфокиоск;

– в любом отделении банка или на почте.

Алгоритм уплаты налогов через систему ЕРИП: по объектам в г. Гомеле: – Налоги – Гомель – ИМНС по……..району – налог….. – вводим свой учетный номер плательщика (далее УНП)- оплачиваем сумму налога (отобразится автоматически).

Узнать свой УНП – www.nalog.gov.by – «Сервисы» – «Государственный реестр плательщиков»- «Поиск физических лиц»

– заполнить данные в таблице – «Поиск».

Убедительно просим не откладывать уплату налогов и арендной платы на последние дни.

Информация о расположении налоговых инспекций и номерах их телефонов размещена на официальном сайте Министерства по налогам и сборам Республики Беларусь: www.nalog.gov.by

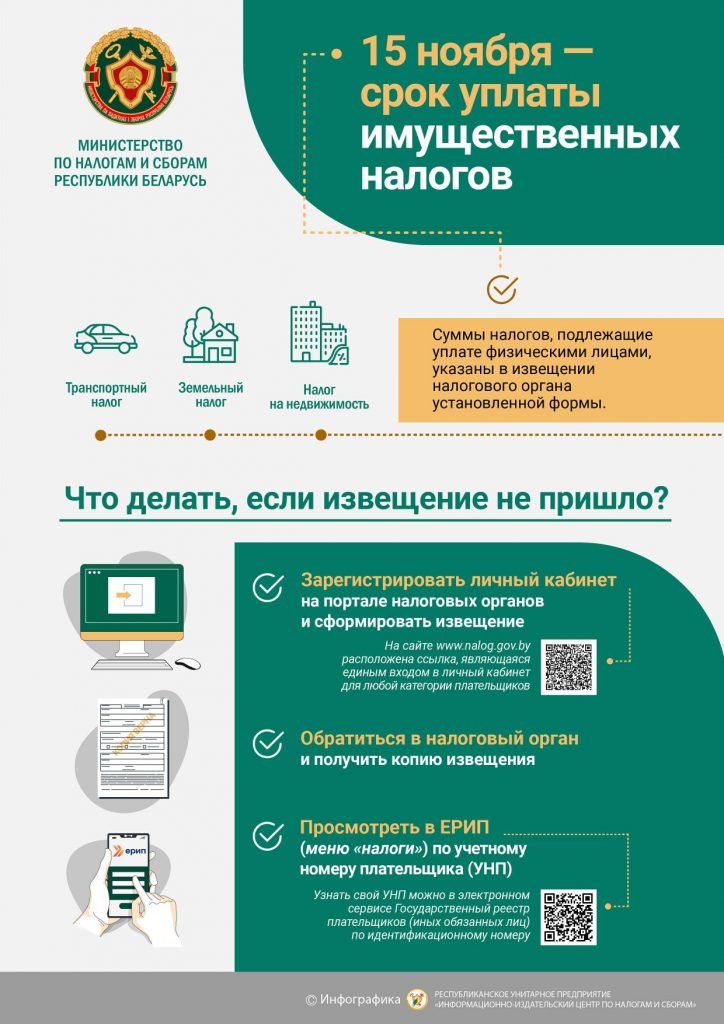

К СВЕДЕНИЮ ПЛАТЕЛЬЩИКОВ

Имущественные налоги за 2022 год начислены – пора платить

Физические лица уплачивают три вида имущественных налогов – налог на недвижимость, земельный и транспортный. Все они уплачиваются не позднее 15 ноября. В этом году физические лица доплачивают налог на недвижимость и земельный налог за 2022 год, так как в прошлом году уплачивался авансовый платеж в размере 50%, а транспортный налог уплачивается за 2022 год.

Льготы по налогам.

Основные льготы по земельному налогу и налогу на недвижимость – освобождение многодетных семей от уплаты налогов на все объекты недвижимости (квартиры, жилые дома, гаражи, дачи, садовые домики, земельные участки).

С 2022 года отменена льгота по одной квартире, поэтому с прошлого года владельцы одной квартиры уплачивают налог на недвижимость. Единственная крупная льгота предоставляется лицам, которые достигли общеустановленного пенсионного возраста (мужчины – 63 года, женщины – 58 лет), либо инвалидам 1 и 2-й группы. Для таких лиц предусмотрено освобождение от налога на недвижимость одной квартиры, которая принадлежит им на праве собственности или получена по наследству, а также одного жилого дома. При этом льгота предоставляется вне зависимости от того, что в этих помещениях могут быть зарегистрированы трудоспособные члены семьи либо другие лица.

Льготы по транспортному налогу предоставляются физическим лицам в виде понижения ставки на 50%, если транспортное средство зарегистрировано в органах ГАИ на пенсионера по возрасту, инвалида 1 и 2 группы, родителя в многодетной семье. Но есть одно важное условие: у такого лица должно быть действительное водительское удостоверение соответствующей категории. Для инвалидов 3-й группы ставка транспортного налога понижается на 25%, при том же условии.

Кроме того, от уплаты транспортного налога освобождаются электромобили, приводимые в движение исключительно электрическим двигателем. Также от налога освобождаются транспортные средства, выпущенные до 1992 года.

Льготы не предоставляются получателям пенсии по выслуге не достигшим возраста (мужчины 63 года, женщины 58 лет). Льгота не предоставляется и на месяцы, по которым истек срок действия удостоверения.

Уведомление физических лиц о сумме налогов.

Физическим лицам налоговые органы направляют извещения на уплату имущественных налогов. С 2022 года все налоги (налог на недвижимость, земельный и транспортный) сведены к единому извещению. В одном извещении находятся все объекты налогообложения по всей республике, которые принадлежат конкретному лицу.

Извещение направляется в личный кабинет плательщика тем, у кого он открыт на портале МНС, остальным – почтой. Срок направления извещения – до 1 сентября.

Где узнать сумму налога, если извещение не пришло.

Извещение направляется по месту регистрации плательщика. Если физическое лицо не проживает там, то может зарегистрировать личный кабинет плательщика на портале МНС. Там создан функционал, который позволит в любой момент сформировать извещение и ознакомится с ним. Кроме того, можно обратиться в налоговый орган и получить копию извещения.

Суммы, которые нужно внести плательщикам в этом году, уже известны. Извещения находятся в личном кабинете, суммы налога выставлены через ЕРИП, несмотря на то, что официальное извещение должно прийти по почте до 1 сентября.

Те граждане кто привык вовремя платить по счетам, уже могут ознакомиться с причитающейся к оплате суммой. Сделать это можно двумя способами – через ЕРИП или в личном кабинете плательщика на сайте МНС (вкладка «Извещения», «Оплата налогов»).

Самый распространенный способ уплаты посредством ЕРИП. Это могут быть инфокиоски, мобильные приложения либо интернет-версия банковских приложений. В меню нужно выбрать «Налоги», выбрать нужный регион «Город, область, район», налоговую инспекцию по месту регистрации, вид налога, ввести свой УНП.

УНП у физического лица единый, узнать его можно также на сайте МНС, нужно пройти по вкладкам: Сервисы/Государственный реестр плательщиков/ Поиск физических лиц (по паспортным данным).

Уплату налога можно производить частями либо полностью. Главное, чтобы вся сумма поступила в бюджет не позднее 15 ноября.

Выиграл в online – казино – уплати налоги.

Налогообложению подлежат доходы, полученные в виде выигрышей в online-казино, букмекерских конторах и др.

Налогообложение указанных доходов производиться на основании налоговой декларации (расчет) по подоходному налогу с физических лиц, представляемой в налоговый орган не позднее 31 марта года, следующего за истекшим налоговым периодом.

Налоговую декларацию можно представить в электронном виде через «Личный кабинет плательщика», по почте, лично в любой налоговый орган, независимо от места регистрации физического лица.

За непредставление в установленный срок налоговой декларации предусмотрена административная ответственность в виде штрафа.

Инспекция по Центральному району г. Гомеля напоминает.

Срок уплаты подоходного налога с физических лиц по представленным налоговым декларациям по подоходному налогу с физических лиц за 2022 год не позднее 1 июня 2023 г.

Произвести уплату налога можно через систему ЕРИП, в том числе посредством интернет-банкинга, мобильного банкинга, отделений банков и почтовой связи либо через электронный сервис «Личный кабинет плательщика».

За несвоевременную уплату налога начисляются пени, а также предусмотрена административная ответственность в виде штрафа.

Вниманию физических лиц – плательщиков сбора за осуществление ремесленной деятельности!

Инспекция МНС по Центральному району г.Гомеля сообщает, что физические лица, осуществляющие ремесленную деятельность с 01.07.2023 обязаны зарегистрироваться и осуществлять деятельность с уплатой налога на профессиональный доход. Для этого необходимо до начала осуществления деятельности установить на свой смартфон или планшет приложение «Профдоход» (либо воспользоваться Web-версией приложения) и проинформировать налоговый орган о применении налога на профессиональный доход.

Исключением являются физические лица, в отношении ремесленной деятельности которых, местными исполнительными и распорядительными органами будет принято решение об уплате ремесленного сбора, то есть такие лица после 1 июля 2023 года смогут продолжить уплату сбора в период действия решения.

Реализуем продукцию цветоводства с уплатой налогов

Инспекция МНС по Центральному району г. Гомеля напоминает физическим лицам, что при осуществлении деятельности по реализации продукции цветоводства, на торговых местах и (или) в иных установленных местными исполнительными и распорядительными органами местах, не требуется регистрация в качестве индивидуального предпринимателя.

Осуществлять указанный вид деятельности физические лица могут либо уплатив единый налог с индивидуальных предпринимателей и иных физических лиц (далее – единый налог) в порядке, определенном главой 33 Налогового кодекса Республики Беларусь (далее – НК), либо в рамках уплаты налога на профессиональных доход (глава 40 НК).

Физические лица, которые планируют осуществлять указанный вид деятельности с уплатой единого налога, обязаны до дня начала ее осуществления подать в налоговый орган письменное уведомление или уведомление через личный кабинет плательщика с указанием видов деятельности, которые они предполагают осуществлять, видов товаров, а также периода осуществления деятельности и места осуществления деятельности.

На основании поданного уведомления налоговый орган произведет расчет суммы единого налога, подлежащей к уплате, который плательщику следует уплатить до дня начала осуществления деятельности.

Ставки единого налога установлены в следующих размерах: при осуществлении деятельности в г. Гомеле – в размере 143,0 руб., в г. Жлобине, Мозыре, Речице – 132,0 руб., в других населенных пунктах – 130,0 руб. за месяц.

В случае, если период торговли составит менее 15 дней в течение месяца, к ставке единого налога применяется понижающий коэффициент 0,5.

При наличии права на снижение установленной ставки единого налога (пенсионеры по возрасту, инвалиды и др.) документы, подтверждающие право на льготу, представляются одновременно с уведомлением.

Осуществлять деятельность по реализации продукции цветоводства, на торговых местах и (или) в иных установленных местными исполнительными и распорядительными органами местах с уплатой налога на профессиональный доход физическое лицо может после регистрации в мобильном приложении «Налог на профессиональный доход» (далее – Приложение), проинформировав через него налоговый орган о применении данной системы налогообложения.

Исходя из информации о полученных доходах, которую плательщик налога на профессиональный доход должен вносить в Приложение путем формирования чеков, налоговый орган сам исчислит налог на профессиональный доход, а также уведомит плательщика через Приложение не позднее 10-го числа месяца, следующего за истекшим месяцем, о сумме налога к уплате.

Ставка налога, при получении дохода от физических лиц, установлена в размере 10% и не зависит от размера полученного дохода.

Срок уплаты налога на профессиональный доход – не позднее 22-го числа месяца, следующего за истекшим отчетным месяцем.

То есть, при реализации продукции цветоводства в марте 2023 года, налог на профессиональный доход физическому лицу необходимо уплатить не позднее 22 апреля 2023 года.

Инспекция Министерства по налогам и сборам Республики Беларусь по Гомельской области напоминает, что срок представления налоговой декларации (расчета) по подоходному налогу с физических лиц, по доходам, полученным за 2022 год, с 1 января по 31 марта 2023 года.

Налоговую декларацию (расчет) по подоходному налогу с физических лиц представляют граждане, получившие в течение 2022 года доходы, подлежащие налогообложению. К таким доходам, в том числе, относятся:

- доходы, полученные за границей;

- доходы в виде дарения, полученные от физических лиц, если такие доходы превышают 8 078 рублей в год и получены не от близких родственников;

- доходы, полученные от продажи двух и более автомобилей в течение года;

- доходы, полученные от продажи автомобиля технически допустимая общая масса которого превышает 3500 килограммов и (или) число сидячих мест которого, помимо сиденья водителя, превышает восемь;

- доходы от продажи или иного возмездного отчуждения (мена, рента и др.) в течение пяти лет более одного объекта недвижимости, принадлежащих физическому лицу на праве собственности (доли в праве собственности на указанное имущество), а именно: более одного не завершенного строительством капитального строения, более одной квартиры, более одного жилого дома, более одной дачи, более одного садового домика с хозяйственными постройками (при их наличии), более одного гаража, более одного машино-места, более одного земельного участка;

- другие доходы, если обязанность по удержанию подоходного налога не возложена на источник выплаты дохода.

Налоговую декларацию (расчет) можно представить в электронном виде через «Личный кабинет плательщика», по почте, лично в любую налоговую инспекцию, независимо от места регистрации физического лица.

За более подробной информацией можно обратиться в районные налоговые инспекции или в инспекцию МНС по Гомельской области.

Информация о расположении налоговых инспекций, номерах их телефонов и графике приема налоговых деклараций размещена на официальном сайте Министерства по налогам и сборам Республики Беларусь: www.nalog.gov.by

ВНИМАНИЕ!

В ГОМЕЛЕ ПРОВОДИТСЯ АКЦИЯ:

«НАЛОГИ И ПРАЗДНИК!»

Волшебного Нового года и Рождества ждут взрослые и дети. Взрослые приобретают подарки для своих родных и близких, которые принято дарить в новогоднюю ночь, приводят в порядок места, где будут проходить праздничные мероприятия, в том числе утренники и корпоративы, обновляют гардероб, покупают рождественскую елку. Стремятся заполнить радостью и волшебством маленькие детские сердца, приглашая в дом Деда Мороза и Снегурочку. Одним словом, для того чтобы праздник удался требуется, конечно же, помощь портных и уборщиков, парикмахеров и косметологов, поваров и кондитеров, музыкантов и актеров, фотографов и дизайнеров.

Повышенным спросом накануне Рождественских и Новогодних праздников пользуются эти услуги.

При оказании перечисленных видов услуг физическим лицам не требуется регистрация в качестве индивидуального предпринимателя. Для осуществления деятельности достаточно до дня начала деятельности письменно уведомить налоговый орган и уплатить единый налог с индивидуальных предпринимателей и иных физических лиц (далее – единый налог) по установленной ставке. Причем, уведомление можно предоставить в инспекцию лично, а также воспользовавшись электронным сервисом «Личный кабинет плательщика физического лица».

Ставки единого налога зависят от вида деятельности, периода и места осуществления деятельности.

Размеры ставок единого налога при осуществлении физическими лицами деятельности в г. Гомеле за месяц составляют:

– реализация декоративных растений (елок) – 143,00 рубля;

– деятельность, связанная с поздравлением с Новым годом и иными праздниками; музыкально-развлекательное обслуживание торжественных мероприятий; деятельность актеров, танцоров, музыкантов, исполнителей разговорного жанра – 239,00 рубля;

– фотосъемка, изготовление фотографий – 226,00 рублей;

– видеосъемка событий – 243,00 рублей;

– чистка и уборка жилых помещений – 130,00 рублей;

– услуги по дизайну интерьеров, украшению внутреннего пространства капитальных строений – 219,00 рублей;

– парикмахерские и косметические услуги, услуги по маникюру и педикюру – 208,00 рублей;

– производство одежды (в том числе головных уборов) и обуви – 126,00 рублей;

– приготовление пищи в домашних хозяйствах граждан – 54,00 рублей;

– предоставление жилых помещений, садовых домиков, дач для краткосрочного проживания – 265,00 рублей;

– реализация хлебобулочных и кондитерских изделий, готовой кулинарной продукции – 89,00 рублей;

На официальном сайте Министерства по налогам и сборам Республики Беларусь www.nalog.gov.by можно ознакомиться с видами деятельности, при осуществлении которых не требуется регистрация в качестве индивидуального предпринимателя с уплатой налогов, установленными ставками налогов, рекомендациями по исчислению и уплате налогов для физических лиц.

Министерство по налогам и сборам информирует, что с 1 января 2023 года вводится дополнительный особый режим налогообложения

«Налог на профессиональный доход».

ВАЖНО! Переход на данный режим налогообложения

осуществляется добровольно.

К преимуществам данного режима относятся:

– простота начала применения: достаточно установить и

зарегистрироваться в мобильном приложении «Профдоход»;

– выгодные налоговые ставки (10 процентов и 20 процентов, а для

получателей пенсии – фактически 4 процентов и 8 процентов);

– не нужно представлять налоговые отчеты и декларации, учет

полученных доходов ведется посредством формируемых чеков в приложении

«Профдоход»;

– налог начисляется налоговым органом, а предварительная его

сумма рассчитывается автоматически в приложении.

Ставки налога установлены в размере 10 процентов независимо от

размера полученной выручки при работе с физическими лицами и

иностранными юридическими лицами. При работе с белорусскими

субъектами хозяйствования – 10 процентов при сумме полученного дохода не

более 60 000 рублей и 20 процентов с суммы превышения указанного размера (то есть, если доход составил 75000 рублей, то 60000 рублей будет облагаться по ставке 10 процентов, а 15000 рублей – по ставке 20 процентов).

Для физических лиц, впервые зарегистрированных в качестве

плательщика налога на профессиональный доход, предусмотрена льгота в

виде налогового вычета в размере 2000 белорусских рублей.

Самостоятельно рассчитывать налог на профессиональный доход

плательщикам не нужно. Применение налогового вычета, размер ставки и

другие особенности расчета полностью автоматизированы. Также не

требуется представление налоговых деклараций.

ВАЖНО! Для применения налога на профессиональный доход

физическое лицо обязано использовать цифровую платформу – приложение

«Налог на профессиональный доход» («Профдоход») (программное

обеспечение Министерства по налогам и сборам) с использованием смартфона или компьютера (включая планшетный), подключенного к сети Интернет.

Физическое лицо, изъявившее желание перейти на применение налога

на профессиональный доход, обязано до начала осуществления

деятельности:

установить на свой смартфон или компьютер приложение

«Профдоход»;

проинформировать налоговый орган через приложение «Профдоход» о применении налога на профессиональный доход.

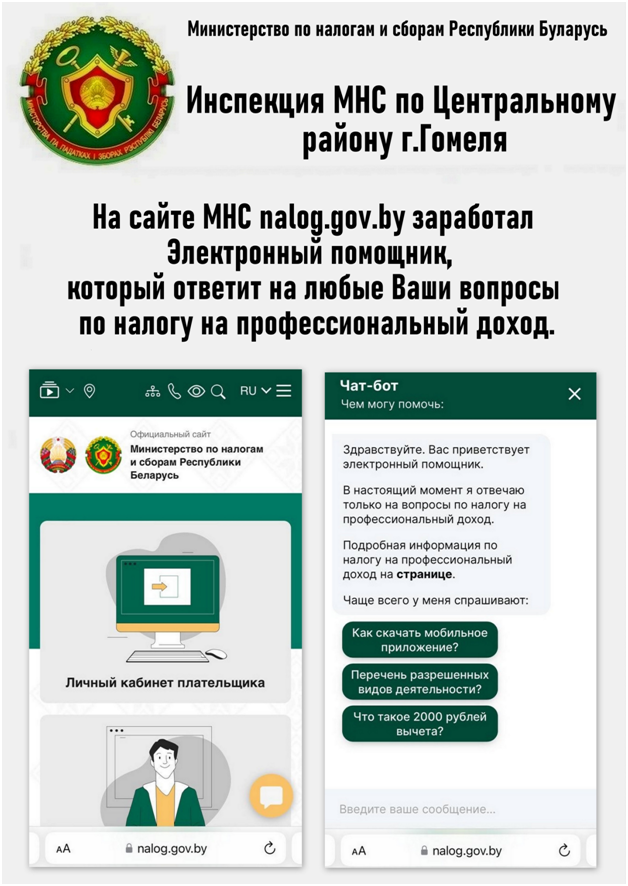

С подробной информацией о применении особого режима

налогообложения «Налог на профессиональный доход» и использовании

приложения «Профдоход» можно на сайте МНС в специально созданной

и размещенной в разделе «Актуально» страничке «Налог на

профессиональный доход» по ссылке

https://www.nalog.gov.by/professional_income_tax/ или по QR кодам:

1. Что такое налог на профессиональный доход?

2. Мобильное приложение «Налог на профессиональный доход»

Вниманию физических лиц – плательщиков

налога на недвижимость, земельного налога и транспортного налога

Уплата имущественных платежей и транспортного налога может производиться гражданами в том числе через ЕРИП.

Чтобы просмотреть и оплатить соответствующую сумму налога в ЕРИП (без кода платежа в ЕРИП или QR-кода) можно последовательно выбрать:

- налоги;

- соответствующий регион (область или город);

- инспекцию МНС определенного города или района (или сельский совет), а по транспортному налогу – инспекцию по месту постановки на учет;

- выбрать вид налога – налог на недвижимость, земельный налог либо транспортный налог с физических лиц;

- ввести учетный номер плательщика (УНП) с использованием латинской (английской) раскладки и заглавных букв этого алфавита.

Узнать свой УНП можно также на официальном сайте МНС в разделе Сервисы – Государственный реестр плательщиков – Поиск физических лиц. Уплата налогов в ЕРИП может производиться и при помощикода платежа в ЕРИП или QR-кода, указанных в извещении налогового органа, что позволяет осуществить прямой переход на необходимую страницу оплаты дерева услуг ЕРИП».

ВНИМАНИЮ ФИЗИЧЕСКИХ ЛИЦ – ПЛАТЕЛЬЩИКОВ транспортного налога, НАЛОГА НА НЕДВИЖИМОСТЬ И ЗЕМЕЛЬНОГО НАЛОГА!

Министерство по налогам и сборам Республики Беларусь разъясняет порядок предоставления льгот пенсионерам по возрасту.

На основании подпунктов 4.4-4.6 пункта 4 статьи 228, подпунктов 7.3 и 7.4 пункта 7 статьи 239, пункта 2 статьи 3075 Налогового кодекса Республики Беларусь физические лица, достигшие общеустановленного пенсионного возраста, или лица, имеющие право на пенсию по возрасту со снижением общеустановленного пенсионного возраста, освобождаются от уплаты налога на недвижимость и земельного налога в отношении отдельных видов объектов недвижимости и земельных участков, а также имеют право на снижение на 50 процентов ставок транспортного налога (при наличии действительного водительского удостоверения соответствующей категории).

Порядок и условия назначения пенсий регулируется Законом Республики Беларусь от 17.04.1992 №1596-XII «О пенсионном обеспечении» (далее – Закон).

Согласно статье 11 Закона общеустановленный пенсионный возраст в 2022 году и последующие годы для мужчин составляет 63 года, для женщин 58 лет (льготы таким лицам предоставляются налоговым органами в автоматическом режиме при исчислении налога на недвижимость и земельного налога исходя из даты их рождения, а в отношении транспортного налога – также с учетом сведений МВД о наличии действительного водительского удостоверения соответствующей категории).

Кроме того, право на пенсию по возрасту со снижением общеустановленного пенсионного возраста имеют:

– лица за работу с особыми условиями труда (статья 12 Закона).

Списки производств, работ, профессий, должностей и показателей, дающих право на такую пенсию, утверждены постановлением Совета Министров Республики Беларусь от 25.05.2005 № 536 «О списках производств, работ, профессий, должностей и показателей, дающих право на пенсию по возрасту за работу с особыми условиями труда» и постановлением Министерства труда Республики Беларусь и Министерства социальной защиты Республики Беларусь от 17.10.1997 № 96/134 «О списке текстильных производств и профессий, работ в которых дает работницам текстильного производства, занятым на станках и машинах, право на пенсию по возрасту по достижении 50 лет и при стаже работы в этих профессиях не менее 20 лет»;

– лица, занятые на подземных и открытых горных работах (статья 13 Закона);

– инвалиды войны, матери военнослужащих, женщины, родившие пять и более детей, родители детей-инвалидов (инвалидов с детства), лилипуты и карлики, инвалиды с детства (статьи 17-22 Закона).

Льготы по имущественным налогам для лиц, имеющих право на пенсию по возрасту со снижением общеустановленного пенсионного возраста предоставляются в автоматическом режиме при исчислении налогов на основании сведений, ежегодно предоставляемых Министерством труда и социальной защиты Республики Беларусь.

При отсутствии в налоговом органе таких сведений, льготы по налогам предоставляются на основании документов, подтверждающих право на льготы, предоставленных плательщиками – физическими лицами.

Одновременно обращаем внимание, что в соответствии с Законом военнослужащие, не достигшие общеустановленного пенсионного возраста, но имеющие право на пенсию за выслугу лет по основаниям, предусмотренным Законом Республики Беларусь от 17 декабря 1992 № 2050-XII «О пенсионном обеспечении военнослужащих, лиц начальствующего и рядового состава органов внутренних дел, Следственного комитета Республики Беларусь, Государственного комитета судебных экспертиз Республики Беларусь, органов и подразделений по чрезвычайным ситуациям и органов финансовых расследований» (далее – Закон № 2050-XII), не относятся к категориям физических лиц, имеющих право на снижение общеустановленного пенсионного возраста.

Так, согласно статье 14 Закона № 2050-XII право на пенсию за выслугу лет имеют лица:

имеющие выслугу на военной службе и (или) на службе 20 и более лет;

достигшие на день увольнения с военной службы или со службы предельного возраста состояния на военной службе или на службе, имеющие выслугу лет с учетом стажа работы 25 и более календарных лет, из которых не менее 12 лет и 6 месяцев составляют военная служба и (или) служба.

Соответственно, пенсия за выслугу лет назначается при наличии условий, установленных статьей 14 Закона № 2050-XII, в частности, наличия срока выслуги либо достижения предельного возраста состояния на военной службе или на службе, а не пенсионного возраста.

Следовательно, предоставление льгот по уплате имущественных налогов по указанному основанию таким физическим лицам не предусмотрено. Освобождение от уплаты налогов по объектам недвижимости и земельным участкам, а также снижение ставок транспортного налога указанным физическим лицам предоставляется при достижении такими лицами общеустановленного пенсионного возраста.

В отношении предоставления льгот по имущественным налогам физическим лицам – гражданам Российской Федерации дополнительно сообщаем следующее.

Вопросы в области государственного социального обеспечения, в том числе и пенсионного обеспечения, в отношении граждан иностранных государств регулируются международными договорами (соглашениями).

Так, в соответствии со статьей 4 Договора между Республикой Беларусь и Российской Федерацией (далее – Договаривающиеся Стороны) о сотрудничестве в области социального обеспечения, подписанного 24 января 2006 года в Санкт-Петербурге (далее – Договор), лица, проживающие на территории другой Договаривающейся Стороны, приравниваются в правах и обязанностях к гражданам этой другой Договаривающейся Стороны, в том числе, в отношении того, что относится к трудовым пенсиям по возрасту (по старости) (пункт 1 статьи 3 Договора).

Таким образом, при предоставлении физическим лицом соответствующего документа, подтверждающего его право на пенсию по возрасту (по старости) в соответствии с законодательством Российской Федерации, выданного компетентным органом данной страны, такое лицо имеет право на освобождение от уплаты имущественных налогов на территории Республики Беларусь.

Более подробная информация размещена на сайте МНС: www.nalog.gov.by в разделе «Физические лица».

ВНИМАНИЮ ФИЗИЧЕСКИХ ЛИЦ – ПЛАТЕЛЬЩИКОВ НАЛОГА НА НЕДВИЖИМОСТЬ И ЗЕМЕЛЬНОГО НАЛОГА!

В части налогообложения объектов недвижимости и земельных участков, принадлежащих физическим лицам Налоговым кодексом Республики Беларусь (далее – НК) на 2022 год внесены следующие изменения:

1. Изменен порядок исчисления земельного налога и налога на недвижимость.

С 2022 года имущественные налоги исчисляются и предъявляются физическим лицам к уплате за истекший календарный год и, соответственно, учитываются все произошедшие в течение года изменения с таким объектами и с их владельцами.

Уплата таких налогов за 2022 год осуществляется следующим образом:

– не позднее 15.11.2022 – уплата авансового платежа в размере 50% от начисленной за 2022 год суммы имущественных налогов;

– не позднее 15.11.2023 – уплата оставшейся части имущественных налогов за 2022 год.

2. Изменен порядок определения налоговой базы для исчисления налога на недвижимость.

С 2022 года НК предусмотрен один способ определения стоимости недвижимости, базирующийся на расчетной стоимости 1 кв.м типового капитального строения (здания, сооружения) (п.3 ст.229 НК).

3. Отменена льгота по налогу на недвижимость в отношении одной квартиры, находящейся в собственности физического лица (пп.4.4 п.4 ст.228 НК).

С 2022 года принадлежащие физическим лицам квартиры и жилые дома облагаются налогом на недвижимость одинаково.

С 1 января 2022 года освобождение от налога на недвижимость в отношении одной квартиры предоставлено только для отдельных категорий физических лиц, к которым относятся, в частности, пенсионеры, инвалиды I и II группы, несовершеннолетние дети и ряд иных категорий граждан (п.п. 4.4 п. 4 ст.228).

Для указанных категорий граждан также предусмотрено освобождение от налогов в отношении одного жилого дома и земельного участка под таким домом (если физическим лицам, имеющим право на льготу, одновременно принадлежат одна квартира и один жилой дом, то льгота по налогу на недвижимость предоставляются по каждому из таких объектов). Указанные льготы предоставляются независимо от регистрации в квартире и жилом доме трудоспособных лиц.

Исчисление физическим лицам налога на недвижимость и земельного налога производится налоговыми органами с учетом имеющихся сведений о наличии у физических лиц прав на льготы.

Для исчисления указанных налогов физическим лицам не требуется предоставлять в налоговые органы документы, подтверждающие их права на льготы. Вместе с тем, в случае получения физическим лицом извещения на уплату налога, исчисленного без учета имеющихся у такого лица льгот, физическое лицо вправе предоставить в налоговый орган документы, подтверждающие право на льготу, для проведения перерасчета налога.

4. Для всех объектов недвижимости ставка налога составляет 0,1 % (пп.1.2 п.1 ст.230 НК).

5. Не применение при исчислении налога на недвижимость по квартирам повышаюшего коэффициента к ставке налога на недвижимость, устанавливаемого местными Советами депутатов.

КАК ПРАВИЛЬНО ПРОДАТЬ ОВОЩИ, ФРУКТЫ, РАССАДУ ЦВЕТОВ И ОВОЩЕЙ СО СВОЕГО УЧАСТКА И НЕ ТОЛЬКО

На рынках города открылся сезон торговли молодой картошки, свежих помидор, огурцов, клубники, черешни, рассады цветов.

Налоговые органы напоминают физическим лицам, реализующим, а также решившим продать потребителям излишки выращенной продукции, что в соответствии с законодательством розничная торговля овощами и фруктами, иной продукцией растениеводства (за исключением продукции цветоводства, декоративных растений, их семян и рассады) не признается объектом налогообложения единым налогом с индивидуальных предпринимателей и иных физических лиц (далее – единый налог).

Основанием для непризнания объектом налогообложения единым налогом розничной торговли (реализации) ягод, овощей и фруктов является справка местногоисполнительного и распорядительного органа, подтверждающая, что реализуемая продукция произведена физическим лицом и (или) лицами, состоящими с ним в отношениях близкого родства или свойства, опекуна, попечителя и подопечного, на находящемся на территории Республики Беларусь земельном участке, предоставленном плательщику и (или) указанным лицам для строительства и (или) обслуживания одноквартирного жилого дома, зарегистрированного организацией по государственной регистрации квартиры в блокированном жилом доме, ведения личного подсобного хозяйства, сенокошения и выпаса сельскохозяйственных животных, садоводства, дачного строительства, огородничества, в виде служебного земельного надела (далее – справка).

Форма справки утверждена постановлением Совета Министров Республики Беларусь от 31.12.2010 N 1935 “О документе, подтверждающем, что реализуемая продукция выращена (произведена) на земельном участке, находящемся на территории Республики Беларусь” (с изменениями и дополнениями).

Для получения справки по физическому лицу необходимо обратиться с заявлением в исполком по месту нахождения земельного участка. Хранить указанную справку плательщики обязаны в местах реализации продукции.

Следует также помнить, что граждане вправе торговать продукцией, выращенной на своих участках, только на рынках и в местах, установленных местными исполнительными и распорядительными органами.

При реализации продукции цветоводства, в том числе рассады цветов выращенной на своем участке, на рынках и иных установленных местными исполнительными и распорядительными органами местах у физических лиц возникает обязанность по уплате единого налога с индивидуальных предпринимателей и иных физических лиц.

Не позднее дня начала осуществления деятельности физические лица обязаны представить в любой налоговый орган уведомление по установленной форме и уплатить исчисленную налоговым органом сумму единого налога. Ставка единого налога в г. Гомеле составляет 143 рубля за месяц.

Запрещено физическим лицам продавать приобретенные для продажи овощи и фрукты.

Реализация овощей и фруктов в иных случаях физическими лицами осуществляется при наличии статуса индивидуального предпринимателя.

Торговля цветочной продукцией посредством сети Интернет осуществляется при наличии статуса индивидуального предпринимателя.

Инспекция Министерства по налогам и сборам Республики Беларусь по Центральному району г. Гомеля напоминает, что срок представления налоговой декларации (расчета) по подоходному налогу с физических лиц по доходам полученным за 2021 год не позднее 31 марта 2022 года.

Налоговую декларацию (расчет) о доходе представляют граждане, получившие в течение 2021 года доходы, подлежащие налогообложению. К таким доходам, в том числе, относятся:

– доходы, полученные за границей и (или) из-за границы;

– доходы в виде дарения, полученные от физических лиц, если такие доходы превышают 7521 руб. в год и получены не от близких родственников;

– доходы, полученные от продажи двух и более автомобилей в течение года;

– доходы, полученные от продажи автомобиля технически допустимая общая масса которого превышает 3500 килограммов и (или) число сидячих мест которого, помимо сиденья водителя, превышает восемь;

– доходы от продажи или иного возмездного отчуждения (мена, рента и др.) в течение пяти лет более одного объекта недвижимости, принадлежащих физическому лицу на праве собственности (доли в праве собственности на указанное имущество), а именно: более одного не завершенного строительством капитального строения, более одной квартиры, более одного жилого дома, более одной дачи, более одного садового домика с хозяйственными постройками (при их наличии), более одного гаража, более одного машино-места, более одного земельного участка;

– другие доходы, если обязанность по удержанию подоходного налога не возложена на источник выплаты дохода.

Налоговую декларацию (расчет) можно представить дистанционно через «Личный кабинет плательщика», либо подать в любую налоговую инспекцию, независимо от места регистрации физического лица.

На период приема налоговой декларации (расчет) установлен режим работы инспекции: понедельник, четверг с 8.00 до 19.00; вторник, среда, пятница с 8.30 до 17.30; 19 и 26 марта 2022 года с 9.00 до 13.00.

В соответствии с частью 3 статьи 14.2 Кодекса Республики Беларусь об административных правонарушениях – нарушение физическим лицом, установленного срока представления в налоговый орган налоговой декларации (расчета) – влечет наложение штрафа.

Более подробная информация размещена на официальном сайте Министерства по налогам и сборам Республики Беларусь: www.nalog.gov.by. За разъяснением можно обратиться в любой налоговый орган. Информация о расположении налоговых инспекций и номерах их телефонов размещена на сайте: www.nalog.gov.by